5-6. Регулирование ценообразования. Доход бюджета

Автор: НИИ Центр Упреждающих Стратегий www.salvatorem.ru5. «МЯГКОЕ» ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ ЦЕНООБРАЗОВАНИЯ В РЫНОЧНОЙ ЭКОНОМИКЕ

Рыночное ценообразование в условиях конкурентной или монопольной реализации товара продавцами, реализуется одной из двух стратегий:

1) стратегия увеличения массы прибыли продавцов за счет увеличения цены реализации (стратегия «спекуляции»);

2) стратегия увеличения массы прибыли продавцов, за счет увеличения потока продаж (оборота) при минимально допустимой норме прибыли (стратегия «товарного» развития).

Традиционно конкурирующие продавцы, и уж тем более продавцы-монополисты предпочитают первую стратегию. Она наименее затратная и допускает режимы спокойного» функционирования при допустимо незначительной эффективности бизнеса. Однако первая стратегия ценообразования имеет множество негативных следствий для всей национальной экономике. Как известно, в границах «спекулятивной» стратегии цена товара на рынке устанавливается не столько как «рыночная», стимулирующая поток продаж, сколько как основа увеличения нормы прибыли. В зависимости от эластичности спроса от цены продавец не снижает, а скорее увеличивает цену реализации товара, основываясь на максимизации нормы прибыли, часто для этого уменьшая предложение реализуемого товара, при этом не заботясь о увеличении эффективности производства.

Вторая стратегия (стратегия увеличения оборота реализуемых товаров) более благоприятна для национальной экономики, так как она резко тормозит рост цен, но требует от бизнеса непрерывного повышения эффективности производства. Однако при этом значительно усложняется управление экономическими и социальными процессами, например, может сильно замедлится, или даже прекратиться рост доходов населения, часто при снижении цен.

Сопоставить достоинства и недостатки этих двух стратегий можно с помощью динамического моделирования исследуемых экономических объектов, которые предназначены для прогнозирования результатов реализации принятых управлений. Анализ применения каждой стратегии на динамических моделях позволил сделать вывод, что вторая стратегия по большинству показателей предпочтительнее первой при ориентации экономического развития на большие (более 5-и лет) интервалы времени. При незначительных интервалах времени планирования национальной экономики (на 1 – 3 года) больше преимуществ у первой стратегии. Однако первая стратегия после более пяти лет ее применения, будет в дальнейшем сильно тормозить экономическое развитие, какая бы ни была в дальнейшем принята стратегия.

В Российской Федерации применяется первая стратегия. Анализ на динамических моделях различных способов перевода национальной экономики на более устойчивое развитие при существенном замедлении роста цен (с учетом различных внешних воздействий) показал, что «универсальным» способом является перевод системы ценообразования страны в режим второй стратегии. Поэтому после того как стала понятна полезность изменения стратегии ценообразования, возникла следующая проблема: найти способ перевода национальной экономики из первой стратегии во вторую. Решение проблемы было найдено в алгоритме, связывающем системы налогообложения и ценообразования. В реальной жизни эти две системы опосредовано, но очень жестко связаны, тогда как директивных установках такая связь отсутствует.

В рыночной (не плановой) экономике в общем случае государство не управляет системой ценообразования, но регулирует систему налогообложения. Алгоритм, который объединил бы две упомянутые системы, основан на формализации связи управляемой государством системы налогообложения с системой ценообразования, которая формируется участниками рынка. Для синтеза такого алгоритма была создана динамическая модель национальной экономики с учетом основных внешнеэкономических воздействий. Динамическая модель «обучается» функционировать таким образом, что бы ни возникала неустойчивая экономическая динамика в течение 10 – 15 виртуальных лет прогнозирования с темпами развития ВВП не хуже критических, например не менее 5% в год. В этом случае цены, прогнозируемые этой моделью, будут претерпевать лишь незначительные изменения, которые не будут создавать негативных кризисов. Изменения цен, полученных на макромодели в таком случае, могут считаться реперными ценами на базовые товары и продукцию, которые не будут допускать нежелательных макроэкономических результатов. Реперные цены становятся основой алгоритма преобразования «спекулятивной» экономики страны в экономику «товарного» развития (за счет ускорения оборота ресурсов). Необходимо учитывать, что реперные цены в функционирующей экономике не сохраняются постоянными. С помощью динамического моделирования можно определить траекторию изменения реперных цен на ближайшие 4 – 6 лет. Поэтому необходимо не реже, чем каждые два года реального времени выполнять корректировку формы траектории изменения реперных цен.

Как показало динамическое моделирование, целесообразно регулировать не все рыночные цены, а в основном только цены «базовых» товаров (продукции). Эти товары (продукция) должна удовлетворять двум условиям:

- их потребительские свойства и условия производства изменятся медленно (изменения становятся заметными через 10 -15 лет);

- они входят в базовые («системообразующие») продукты экономики (электроэнергия, энергетическое сырье, металлы, строительные материалы, зерно, мясо, сахар и некоторые другие продукты питания и т. п.). Эти товары (продукция) не должны являться ни «новыми» ни «модными». Часто такая продукция продается на биржах и аукционах по образцам.

Сущность алгоритма взаимовлияния систем ценообразования и налогообложения заключается в следующем. До тех пор, пока цены на базовые товары близки к базовым (реперным) ценам, величина налоговых ставок сохраняются на уровне, определяемом законодательством. Когда же цены конечной реализации окончательному потребителю становятся выше величины базовых (реперных) цен, то ставки налогов (все или только некоторые) увеличиваются (корректируются) в К раз, в соответствии со степенной функцией, т. е. пропорционально отношению

К= (Цп / Цр.)m ,

где Цп – конечная цена продажи (реализации) продукции;

Цр – реперная (базовая) цена;

m –степень, в которую возводится отношение Цп / Цр (m ˃1)

Если цены реализации продукции уменьшаются по отношению к базовым ценам, то налоговые ставки снижаются в линейной пропорции изменения цен.

Из приведенной формулы видно, что введение функции коррекции налоговых ставок при увеличении конечной цены реализации выше реперной происходит резкое повышение налоговых ставок, и продажа продукции конечному потребителю приводит к банкротству. Становится выгоднее реализация продукции по цене ниже реперной. Это понижение обычно не более чем на 8-15 % от реперной цены, но с учетом всего народного хозяйства страны всеобщее введение функции коррекции налоговых ставок по приведенной формуле добавляет от 7 до 25 % ежегодного прироста ВВП (в натуральном, но не финансовом выражении) к ранее существовавшей динамике.

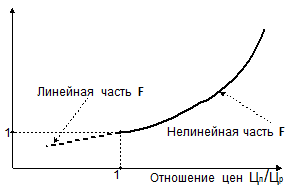

На рис. 1 приведена функция F изменения функции коррекции налоговых ставок.

Для варианта Цп ˃ Цр налоговые ставки увеличиваются в соответствии с нелинейной частью графика. Для обратного варианта (уменьшение цены реализации ниже реперной) снижение налоговых ставок происходит в соответствии с линейной частью графика. Величина степени m выбирается (её величина в данной модели может изменяться от 2 до 9) в зависимости от степени «жесткости» государственного регулирования системы ценообразования.

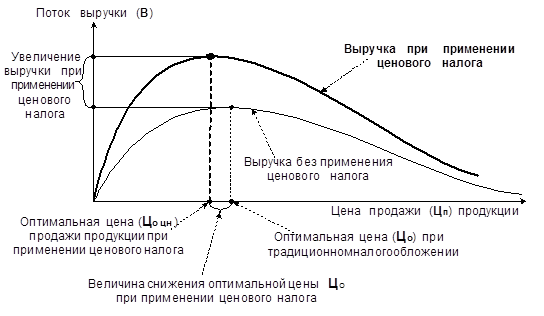

Моделирование применения функции коррекции налоговых ставок позволяет не только влиять на снижение цен реализации товаров, но и при этом увеличивать потоки выручек продавцов для отдельного продавца и ВВП для страны в целом. Результат применения функции коррекции налоговых ставок (комплекс правил применения этой функции можно назвать ценовым налогом, хотя более правильное название было бы – антиспекулятивный алгоритм) в управлении экономикой приведен на рис. 2.

Рис. 1. Функция изменения налоговых ставок при их коррекции

Рис. 2. Иллюстрация изменения финансовых характеристик экономического объекта при коррекции налоговых ставок ценовым налогом

Анализ этого способа выявил присущий для него один и тот же результат – происходит коренное изменение стратегии развития всей макроэкономической системы: вместо «спекулятивной» стратегии экономического функционирования, стратегии, ориентированной на повышение индексов цен товаров для увеличения нормы прибыли, происходил естественный переход всей экономики на стратегию увеличения массы прибыли на основании «роста оборота». В результате норма прибыли заметно уменьшалась, но масса прибыли возрастала, и одновременно увеличивался поток изготавливаемых товаров при снижении их цен. При этом на первый план управления бизнесом вышли проблемы повышения его эффективности (т. е. проблемы, требующие интеллектуальных ресурсов), но самое главное, почти все посреднические фирмы сами по себе банкротились (оставалась цепочка не более чем из одного, максимум двух посредников между производителем и конечным потребителем), что также способствовало общему снижению всех цен.

Обязательно необходимо иметь в виду, что реперные цены в условиях нелинейности параметров экономической системы, нестационарности ее структуры, существования множества обратных связей и т.п. не являются постоянными величинами и должны непрерывно изменяться. Несмотря на это их значения могут корректно прогнозироваться, и они с необходимой степенью достоверности могут служить медленно изменяющимся основанием для государственного «автоматического»(!) управления системой ценообразования (абсолютный либерализм в управлении системы ценообразования на уровне макроэкономики не допустим в принципе даже для рыночной торговли).

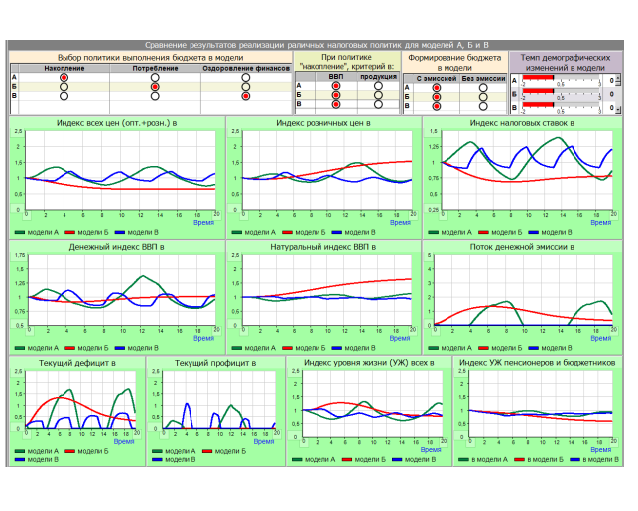

Рис. 3. Результат прогнозирования на динамической модели применения к традиционному налогообложению функции коррекции налоговых ставок

На рис. 3 приведен результат динамического моделирования влияния «мягкого» государственного контроля на макроэкономическую динамику.

Нетрудно предположить, что законодательное сопряжение системы налогообложения с системой ценообразования будет встречена «традиционными» экономистами отрицательно не только по причине недостаточного ее понимания для развития национальной экономики и не столько по причине резкого снижения коррупционных возможностей, а скорее по причине большого объема работ по коррекции существующего законодательства.

Подробное изложение динамики ценообразования, контролируемого государством (с применением инструмента «ДИН-Прогноз») приведено в книге А.А.Кугаенко Экономическая кибернетика.

6. СРАВНЕНИЕ РЕЗУЛЬТАТОВ РЕАЛИЗАЦИИ ВАРИАНТОВ ПОЛИТИК ФОРМИРОВАНИЯ ДОХОДОВ БЮДЖЕТА

Государственная налоговая система играет исключительно важную роль в экономической динамике страны. Система налогообложения в каждой стране все время подстраивается под определенные экономические цели, политику, внешние воздействия и т.п., поэтому налоговые ставки, если они долгое время сохраняются постоянными, то постепенно входят в сильное не соответствие с изменяющейся национальной сферой производства. Отсюда возникает противоречивая проблема «гибкости и стабильности» системы налогообложения. С одной стороны, стабильность налоговых ставок позволяет экономическим субъектам строить долговременные стратегии своего развития, способствуя общеэкономическому росту. С другой стороны, неизменяемость системы налогообложения заметно тормозит развитие экономики, поскольку возникающие новые макроэкономические условия требуют качественных и количественных корректив в системе налогов (налогооблагаемой базы, ставок налогов, интервала времени между уплатой налогов, способов взимания конкретных налогов и, конечно, пропорций весов отдельных налогов во всей системе).

В настоящее время то, что называют «теорией» налогообложения еще не подошло к этапу практических рекомендаций, проверенных жизнью, т.е. не создана обоснованная система формирования алгоритмов для всего комплекса налоговых ставок. Однако можно провести классификацию основных, возможных вариантов политик исполнения бюджета, которые сведены в таблицу. Возможные варианты бюджетных политик различаются принципом формирования бюджета: по возможностям (исходя из массы налогов, которую может получить государство по всем статьям доходов, кроме «печатного станка»), и по потребностям (которые, как известно, стремятся к бесконечности), часто при дополнительной помощи денежной эмиссии.

Ниже в таблице анализируется шесть типов исполнения доходной части бюджета, образованной комбинацией трех видов политик и двух принципов формирования исполнения бюджета.

Введем пояснения терминам.

• Под потреблением понимается ориентация государства на уровень жизни населения в текущее время.

• Под накоплением подразумевается такое налогообложение в сфере производства и такой госзаказ, которые приводят к развитию сферы производства.

• Оздоровление финансов – это политика, преследующая только одну цель – максимум доходов и минимум расходов внутри страны, что создает дефицит денег.

Динамику национальной экономики можно рассматривать во взаимодействии трех участников: (а) потребителей благ (граждан), (б) производителей благ (производство) и (в) управляющих органов (государство), которые устанавливают и поддерживают правила функционирования первых двух участников. Существует три основных типа бюджетных политик и два вида принципов формирования каждой из них.

Типы исполнения доходной части бюджета

|

Социально-экономические политики исполнения бюджета |

Виды принципов формирования бюджета |

|

| Типы политик |

Бюджет по возможностям (бездефицитный или мало дефицитный) |

Бюджет по потребностям (дефицитный) |

| 1. «Потребление» |

Политика социальной защиты |

Политика «потребительского рая» |

| 2. «Накопление» |

Политика развития сферы производства путем снижения налогов |

Политика бюджетной поддержки убыточных предприятий за счет дефицита бюджета |

|

3. «Оздоровление финансов» |

Политика максимальных налогов без расхода профицита бюджета внутри государства |

Политика не существует по причине противоречивости |

1) Социальная политика («потребление») ориентирована на улучшение уровня жизни: (а) всего населения, или (б) только пенсионеров и бюджетников, у которых доходы формируются из бюджета (в этом случае предполагается, что уровень жизни работающих в сфере производства обеспечивается работодателями предприятий).

2) Политика развития сферы производства («накопление»), которую принято оценивать величиной ВВП, может иметь два вида измерения.

Первый, более часто используемый, – измерение ВВП в денежном выражении.

Второй – измерение ВВП в натуральном выпуске продукции.

Каждая из отмеченных выше разновидностей бюджетной политики может функционировать в двух режимах: без эмиссии или с эмиссией денег. Кроме того, на эти режимы могут накладываться различные условия. Например,

• наличие или отсутствие выплат пособий по безработице;

• учет положительных, нулевых или отрицательных демографических темпов;

• варианты видов внешнеэкономической политики;

• степень интенсивности денежной эмиссии при бюджетном дефиците или степень интенсивности использования профицита (если он появляется), при этом здесь может быть два варианта: использование накопленного количества профицита или использование текущего потока профицита;

• скорость изменения налоговых ставок. Крайние режимы: скачкообразное их изменение или «постепенное» (малозаметное);

и ряд других.

3) Помимо указанных выше двух видов политик, может осуществляться еще одна – оздоровление финансов, направленная на формирование бездефицитного (и даже профицитного) бюджета.

Возможны варианты сочетания разных политик, но в любом случае одной из политик, как правило, предоставляется более высокий приоритет в получении средств для улучшения критерия приоритетной политики. Следует заметить, что иногда различные бюджетные политики могут, через некоторое время, привести к одинаковому социально-экономическому результату, который в ряде случаев будет сопровождаться социальными, производственными или финансовыми кризисами, что, в конечном счете, негативно отразится на населении (в разное время и/или с разной интенсивностью).

Для упрощения сопоставляемых результатов реализации вариантов исполнения управления государственным бюджетом на ЭВМ моделируются три совершенно одинаковые национальные экономики А, Б и В, что позволяет сравнивать прогнозируемые процессы при выполнении различных бюджетных политик (в этих экономиках) и находить положительные и отрицательные различия в результатах в каждый будущий (прогнозируемый) момент времени.

Поскольку финансовая система сильно зависит от функционирования сферы производства, большое значение имеет политика расходования бюджетных средств. В выполненном здесь моделировании предполагается три основных агрегированных видов бюджетных расходов. Во-первых, закупка продукции по госзаказу, выпускаемой в сфере производства для нужд всего общества (социальное строительство, оборонные заказы, научные разработки, экология, оборудование для здравоохранения и народного образования и т.п.). Во-вторых, социальная защита населения (пенсии, пособия и т.д.). В-третьих, оплата всех видов бюджетников (чиновников, военных, врачей, учителей и т.д.). Каждый из указанных расходов может выполняться за счет запланированных бюджетных средств (с эмиссией и без эмиссии денег) и с учетом или без учета профицита (накопленного или текущего).

Исполнение бюджетных политик, в предлагаемом моделировании, реализуется в «автоматическом» режиме, который реализует «автоматическое» изменение всех налоговых ставок по сигналу, сформированному специальным алгоритмом, вычисляющим знак первой производной выбранного критерия (например, по показателю ВВП, уровню жизни всего населения и т.п.). До тех пор, пока первая производная критерия имеет положительное значение (т. е. происходит улучшение критерия от снижения ставок) налоговые ставки постепенно понижаются, но как только знак производной поменялся на отрицательный (т. е. критерий при дальнейшем снижении налоговых ставок стал ухудшаться) налоговые ставки – начинают «автоматически» расти. В представленном здесь иллюстративном моделировании «автоматического» управления величинами налоговых ставок, для упрощения анализа результатов, все они изменяются в одинаковой пропорции.

Поиск наилучшей комбинации соотношений величин отдельных налоговых ставок (причем в ряде вариантов – непрерывно изменяющихся) требует специального исследования, которое в ряде случаев приводит к совершенно неожиданным результатам. В предлагаемом здесь иллюстративном описании, исследования причин результатов комбинаций величин налоговых ставок не производится.

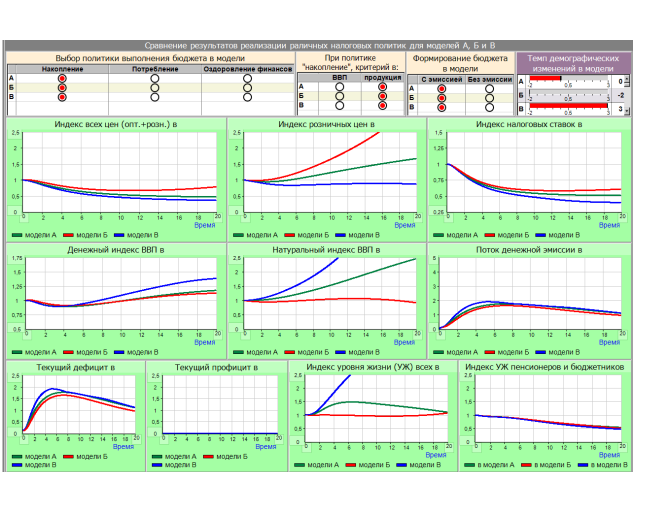

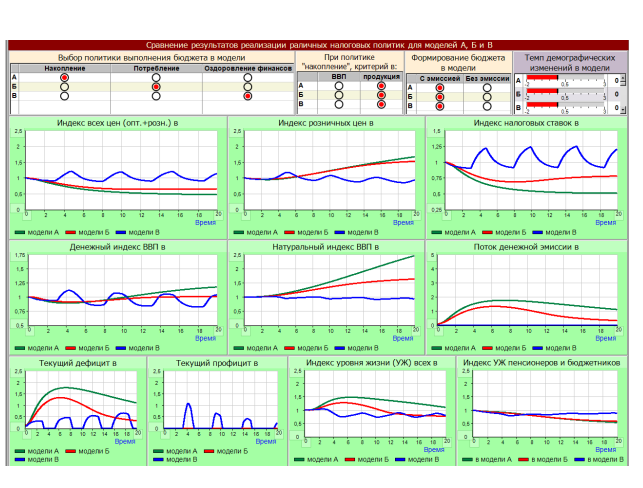

На рис.1 приведен результат прогнозирования некоторых экономических параметров при осуществлении «автоматического» поиска наилучших одновременных изменений всех налоговых ставок при реализации поиска «оптимальной» их величины для трех основных политик формирования бюджетных доходов. При этом необходимо помнить, что «оптимальность» в этом моделировании принимается в узком, вырожденном варианте: улучшение критерия в текущие моменты времени по основанию величин налоговых ставок в эти же текущие моменты времени. Здесь не происходит поиска величин налоговых ставок для улучшения критерия на некотором значительном будущем отрезке времени. Для решения такой проблемы должны использоваться специальные методы динамического моделирования, учитывающие обратные связи не только в пространственном континууме, но и во временном континууме (т. е. обратные связи между двумя моделями: моделируемой в текущем виртуальном времени и такой же моделью но уже структурно изменившейся, которая удалена вперед в виртуальном времени).

Рис. 1. Сравнение результатов реализации трех политик формирования бюджета страны, когда критерием выбирается ВВП, измеряемое в единицах натуральной продукции

На рис.1 для наблюдения, сравнения и оценки выведено только 7 агрегированных показателей, тогда как в каждой модели (А, Б, В) моделируется около 35 000 переменных. Анализ большего числа моделируемых переменных позволяет получить большой объем информации, объясняющий виртуально происходящие экономические процессы. Здесь же следует обратить внимание только на то, что «автоматическое» изменение налоговых ставок, которые происходят для улучшения критерия (в модели А критерий – развитие производства, в модели Б критерий – социальная защита, в модели В критерий – «оздоровление» финансов, т. е. жесткая экономия расходов бюджета и максимальное увеличение доходов бюджета) снижают индекс налоговых ставок для политик накопление и потребление, а для политики оздоровления финансов и происходит автоколебательный поиск наилучших ставок с некоторым их увеличением, что влечет снижение уровня жизни. Отсюда видно, что налоговые ставки для улучшения уровня жизни все-таки надо уменьшать.

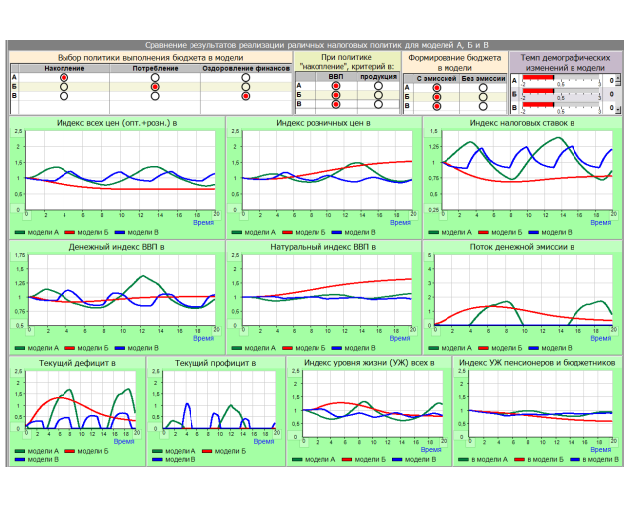

Рис. 2. Сравнение результатов реализации трех политик формирования бюджета страны, когда критерием выбирается ВВП, измеряемое в денежных единицах

На рис. 2 повторение предыдущего моделирования, но с изменением у критерия единицы измерения ВВП с натуральных на денежные.

Как видно это изменение единицы измерения, существенно повлияло на характер процессов определения «оптимальных» величин налоговых ставок для политики накопления. Предварительный анализ способа измерения величины ВВП в деньгах и дальнейшая ориентировка на этот показатель для управления экономической динамикой, показывает на нестабильность результатов управления. В двух других политиках, переход на другую единицу измерения ВВП, заметных изменений в экономических процессах не произошло.

Колебательный режим поиска «оптимальных» налоговых ставок в модели А объясняется тем, что изменение денежного индекса ВВП всегда сильно отличается от изменений индекса ВВП в натуральных единицах. Причем денежный индекс ВВП в общем случае является «сверткой» (объединением) множества противопоставляемых факторов, в результате чего получается некая «кашанина» из разнородных показателей. Натуральные показатели всегда отражают реальные результаты, не зависящие ни от цен (часто спекулятивных), ни от методов вычисления ВВП (которые в разных странах сильно отличаются), ни от тарифов и налогов и т. д.

Рис. 3 Сравнение результатов реализации двух политик накопления (модели А и Б), когда критерием выбирается их ВВП, измеряемое в денежных единицах, но для различных условий интенсивности эмиссии денег при возникновении дефицита.

Приведенный здесь способ прогнозирования результатов реализации управлений экономикой нескольких одинаковых динамических моделей народного хозяйства страны в некоторых случаях позволяет обнаружить ранее не обсуждаемые проблемы.

Так, например, проявилась проблема заметного влияния на систему налогообложения демографических процессов. Динамика демографических изменений приводит к значительным отличиям в результатах реализации одной и той же бюджетной политики. По этой причине игнорирование демографических процессов при формировании изменений в системе налогообложения в ряде случаев может привести к некорректным выводам. На рис.4 показано, как должны «оптимально» изменяться налоговые ставки для различных демографических режимов:

- в модели А темпы демографических изменений равны нулю (также, как это было на рис 1 – 3);

- в модели Б темпы демографических изменений отрицательные (убыль работоспособного населения 2 процента в год);

- в модели В темпы демографических изменений положительные (прирост работоспособного населения 3 процента в год).

Рис. 4. Моделирование влияния различных темпов демографических изменений на необходимые изменения в системе налогообложения

Иллюстрация необходимости учета влияния темпов демографической динамики на изменения в системе налогообложения демонстрирует важность детального динамического моделирования при составлении социально-экономических прогнозов.